Opportunità e prospettive

GNL strategy

Per l’Europa il gnl è la prima fonte di approvvigionamento di gas, fornita in gran parte dagli Stati Uniti. Ed è una buona soluzione per ridurre la domanda di carbone nei paesi emergenti dell’Asia. Resta l’incognita Russia

19 minF

ino alla non provocata invasione dell’Ucraina da parte della Russia nel febbraio 2022, l’andamento dei mercati del gas naturale liquefatto (GNL) sembrava piuttosto prevedibile. Sul fronte dell’offerta, agli Stati Uniti mancava poco per collocarsi tra i maggiori esportatori globali al fianco di Qatar e Australia, prima che il Qatar sbaragliasse la concorrenza con un aumento della produzione. La Russia aveva tutte le carte in regola per diventare il quarto esportatore mondiale, grazie a progetti ben posizionati per servire sia il bacino dell’Atlantico sia quello del Pacifico: stava infatti sviluppando progetti nell’Africa orientale e occidentale, in Canada e in Asia orientale. Sul fronte della domanda, l’eccezionale accelerazione della domanda cinese sembrava inarrestabile, tanto che per alcune settimane la Cina aveva persino superato il Giappone in cima alla lista degli importatori mondiali.

Al di là della robustezza di importatori di lunga data quali Giappone, Corea del Sud e Taiwan, si osservava un’impennata di acquirenti delle economie emergenti, con il vantaggio di prezzi competitivi e della presenza di unità galleggianti di stoccaggio e rigassificazione (FSRU, Floating Storage and Regasification Unit). L’Europa, invece, era un mercato fiacco, ricco di gasdotti russi e norvegesi e di impianti di importazione di GNL ampiamente sottoutilizzati. Dal 2015 quelli del GNL sono stati essenzialmente mercati acquirenti, e le numerose interruzioni tecniche delle forniture sono passate per lo più inosservate.

L’impiego del gas naturale liquefatto rispetto agli scambi via gasdotto

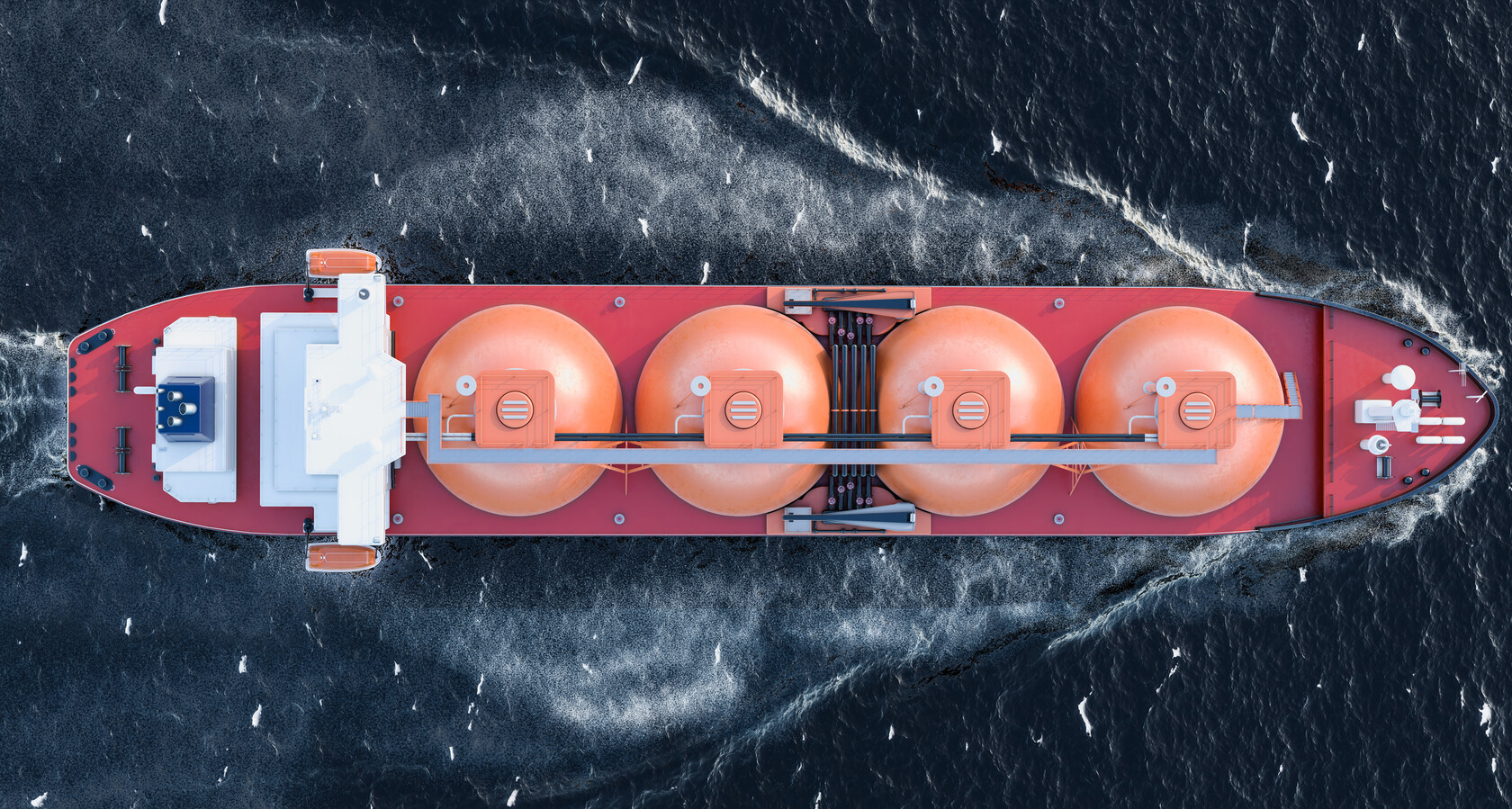

A livello mondiale, il commercio di GNL cresceva più rapidamente degli scambi via gasdotto, ma difficilmente avrebbe compiuto un sorpasso degno di nota. I contratti erano diventati più brevi e più flessibili e il benchmark dei prezzi statunitensi Henry Hub plus aveva scardinato il riferimento all’indicizzazione del petrolio. Stavano prendendo piede anche la distribuzione di GNL su piccola scala, ad esempio per le aree costiere urbane o industriali remote, e il bunkeraggio. La domanda spot di GNL aumentava non solo nella stagione invernale ma anche in estate, in Asia e in America Latina, a un ritmo sempre più sostenuto. Da ultimo, ma non per importanza, il GNL si stava rivelando una buona soluzione per ridurre la domanda di carbone e per la generazione di elettricità nei paesi emergenti dell’Asia, oltre che per far fronte alla discontinuità dell’energia da fonti rinnovabili e all’inaffidabilità dell’energia idroelettrica. Era in aumento anche l’impiego del GNL per il trasporto marittimo, per effetto del regolamento introdotto dall’International Maritime Organization (IMO) nel 2020.

Poiché tra il maggio e il giugno del 2021 la Russia aveva stranamente iniziato a ridurre le esportazioni via gasdotto verso l’Europa (pur sempre rispettando gli obblighi contrattuali), le importazioni europee di GNL avevano iniziato a crescere e i mercati mondiali del GNL a irrigidirsi. Nell’autunno del 2021 si poteva già notare un nuovo flusso transatlantico di GNL, che si rivelava molto conveniente per gli esportatori statunitensi e per gli acquirenti europei, dato che seguiva una tratta piuttosto breve rispetto a quella delle forniture provenienti dal Golfo del Messico e dirette in Asia.

Questo trend è stato improvvisamente e brutalmente accelerato dalla progressiva ulteriore riduzione e dalla successiva interruzione di gran parte delle forniture russe via gasdotto all’Europa tra il marzo e l’agosto del 2022. In poco tempo le importazioni di GNL sono diventate, insieme al gas proveniente dai gasdotti norvegesi, la prima fonte di approvvigionamento di gas per l’Europa. La flessibilità del settore ha consentito rapidi adeguamenti nei flussi commerciali; tuttavia, l’esplosione dei prezzi ha completamente privato le economie emergenti dei carichi spot e, in alcuni casi, delle infrastrutture di importazione, dato che le FSRU sono state affittate da europei pronti a pagare un premio per rilocalizzare gli impianti.

Il nuovo equilibrio mondiale del GNL

Se negli ultimi anni gli europei non avessero sviluppato un’infrastruttura così importante per l’importazione del GNL (sebbene inizialmente situata per un terzo nella sola penisola iberica), se la Russia avesse chiuso prima i suoi gasdotti diretti all’estero e non avesse conservato per sé il GNL proveniente dagli impianti Yamal LNG e Sakhalin-2 LNG, oltre che da alcuni gasdotti secondari, e soprattutto se gli Stati Uniti non avessero sviluppato un’infrastruttura di esportazione così ampia e flessibile, si potrebbe ragionevolmente affermare che entro la fine del 2022 la sicurezza energetica dell’Europa (e quindi le economie europee) sarebbe stata in grave pericolo, con conseguenze inevitabili quali il razionamento del gas e le misure di solidarietà.

Ma, come sappiamo, gli europei hanno beneficiato di un inverno mite e hanno inoltre adottato provvedimenti risoluti e decisivi: hanno fornito ampia liquidità ai commercianti (causando tuttavia dei sovracosti in Germania), trovato il modo di controllare le filiali di Gazprom e nazionalizzato Uniper, fissato l’obbligo di stoccare grandi quantità di gas nei serbatoi, migliorato la logistica interna, per esempio tra Francia e Germania, e ridotto la domanda. Era inoltre essenziale saper individuare, affittare e connettere in modo credibile e rapido decine di FSRU. In Italia, il governo ha incaricato Eni di reperire volumi aggiuntivi da qualsiasi fonte possibile, compito portato a termine con successo.

Nel giro di pochi mesi, a partire dalla primavera del 2022, il GNL statunitense, cui negli anni passati l’Europa aveva fatto ricorso in misura marginale, è diventato fondamentale per le forniture europee, al punto che presso i terminal di importazione europei si sono creati dei veri e propri ingorghi, persino durante la manutenzione dell’impianto di Freeport LNG, perché gli europei non erano in grado di assorbire volumi tanto elevati.

Di seguito i principali sviluppi a breve termine:

• la Germania, il più grande mercato europeo del gas, fino a poco tempo fa privo di un terminale di importazione per il GNL, diventerà uno dei più grandi mercati di importazione di GNL in Europa, grazie a diverse infrastrutture di importazione, flessibili o fisse, che sono già operative e saranno ulteriormente rafforzate. A causa del calo strutturale della domanda di gas, il governo ha ridotto il numero di impianti necessari;

• in Francia, Italia, Grecia, Finlandia e Paesi Bassi, la capacità di importazione è stata potenziata tramite infrastrutture di importazione flessibili. Nell’Europa sud-orientale si sono rivelate fondamentali le infrastrutture del gas sviluppate con il sostegno di Stati Uniti e Unione Europea (UE); tra queste vi è il terminale per il GNL croato, che verrà presto ampliato, e quello greco, importante snodo per le importazioni in Bulgaria e forse anche in Romania e oltre. La grande capacità di importazione di GNL della Spagna ha inoltre consentito di reindirizzare verso l’Italia alcune delle forniture algerine via gasdotto, senza alcuna difficoltà;

• gli Stati Uniti continueranno a coprire gran parte della domanda europea di GNL, perché gli altri esportatori hanno quasi esaurito le possibilità di ampliamento della capacità di esportazione verso l’Europa per il prossimo futuro. L’arteria transatlantica per il commercio del GNL continua pertanto a crescere nel 2023, ed è destinata a durare: gli Stati Uniti continueranno a esportare GNL prevalentemente in Europa. Tale trend potrebbe comportare una riduzione del traffico di GNL attraverso i canali di Suez e Panama. I mercati maturi dell’Asia seguiteranno a importare grandi volumi di GNL, e di recente il Giappone ha firmato nuovi contratti a lungo termine. Occorre sottolineare che in Asia la domanda di GNL è tuttora il doppio rispetto ai volumi importati dall’Europa (rispettivamente 20-25 milioni e 8-12 milioni di tonnellate al mese);

• dall’autunno 2022 i mercati sono più distesi, ma la tensione potrebbe nuovamente aumentare negli inverni 2023-2024 e 2024-2025, dal momento che la flessibilità disponibile a livello mondiale è quasi esaurita e che, soprattutto se il prossimo inverno europeo sarà molto freddo, gran parte delle scorte si sarà esaurita prima dell’inverno successivo;

• dal 2026 in poi, le forniture globali aumenteranno grazie a una serie di nuovi progetti di esportazione di GNL in tutto il mondo (principalmente negli Stati Uniti e in Qatar, ma anche, pur su scala molto minore, in Papua Nuova Guinea, Canada, Mozambico e Tanzania), e molto probabilmente avremo prezzi più bassi per alcuni anni, sino a quando la domanda salirà. La capacità del Qatar, con il suo aumento del 40 percento, resterà orientata prevalentemente verso l’Asia, mentre gli Stati Uniti continueranno a servire i mercati europei e latino-americani. Tuttavia, al di là del boom in corso, l'espansione del settore del GNL molto probabilmente rallenterà, e forse addirittura si fermerà, a causa delle difficoltà di finanziamento dei progetti a fronte di contratti tendenzialmente brevi e flessibili, dell’inflazione, delle tensioni lungo le filiere di approvvigionamento e, verosimilmente, dei prezzi più bassi. Inoltre, i paesi ricchi di gas vorranno sfruttare al massimo le proprie risorse a livello locale;

• infine, si osserva una forte accelerazione dell’attività di costruzione di navi cisterna per il GNL, tanto che la francese GTT, leader mondiale nei sistemi a membrana, registra oltre 160 nuovi ordini. Le nuove navi saranno assemblate non solo in Corea ma anche nei cantieri cinesi, e contestualmente si demoliranno altrettante navi più vecchie.

In sintesi, per garantire un passaggio agevole ai veicoli elettrici, è essenziale che l’Europa non rallenti gli sforzi di miglioramento della propria resilienza. Anche all’Europa, comunque, ha un certo potere: la Cina dipende da molte tecnologie europee, non da ultimo da quelle dei macchinari specializzati, e non ha alcun interesse, almeno per ora, ad abusare della propria posizione dominante nella catena di fornitura, perché questo non farebbe che accelerare gli sforzi dell’Europa per diversificare e affrancarsi dalla Cina.

Il contesto geopolitico, prima fonte di incertezza sul mercato

Sul fronte dell’offerta la prima incognita riguarda la Russia. Nell’immediato tutto dipende dall’eventuale decisione di Putin di deviare o interrompere le esportazioni di GNL verso l’Europa o i paesi asiatici dell’OCSE. Oppure dipende dalle possibili conseguenze dei piani di alcuni stati dell’UE per vietare le importazioni di GNL dalla Russia. A medio termine, il punto non è la possibilità che il gas russo torni in qualche modo a fluire verso l’Europa: il ritorno ai livelli prebellici è fuori discussione. Nella migliore delle ipotesi, si possono stimare volumi di 50 miliardi di metri cubi l’anno contro i precedenti 140 miliardi di metri cubi l’anno. Il destino dei contratti a lungo termine si deciderà nei tribunali arbitrali (il caso Gasum-Gazprom è interessante ma non del tutto definitivo), tribunali le cui sentenze, molto probabilmente, non saranno condivise dalla Russia. Un punto fondamentale è se la Russia sarà in grado di sviluppare tecnologie proprie per il GNL, sia per i terminali pianificati (Arctic 2, Obsky, Baltic LNG) che per le navi. In alternativa, Mosca cercherà di aumentare le esportazioni via gasdotto verso la Cina, con possibili conseguenze sui requisiti di importazione di GNL del paese, oppure cercherà di ampliare la propria presenza nel segmento dei prodotti petrolchimici. Si tratta naturalmente di una questione importante, in quanto la Russia afferma di poter ampliare la propria capacità di esportazione da 33 a 100 milioni di tonnellate l’anno, ma un incremento a 45-50 milioni di tonnellate sembra più realistico.

La seconda incognita riguarda la sicurezza dello stretto di Hormuz. Ora che le mire nucleari dell’Iran minacciano Israele, non si può escludere un conflitto militare nell’area, con conseguenti ripercussioni sulle esportazioni del Qatar. Per il momento, tuttavia, la situazione sembra sotto controllo grazie all'accordo tra Iran e Arabia Saudita per la ripresa delle relazioni diplomatiche, favorito dalla Cina, grazie all’acquisto da parte di Pechino dei volumi futuri del Qatar, e grazie al fatto che l’Iran ha bisogno di esportare petrolio e altri prodotti. A sua volta, il potenziale di esportazione del Mediterraneo orientale è ancora in cerca di sbocco: gasdotto, GNL o utilizzo locale.

Un’altra incognita è legata alle tensioni su Taiwan. Non ci vuole una guerra per compromettere seriamente il commercio nello stretto di Malacca: se la Cina isolasse Taiwan ci sarebbero ovviamente anche ripercussioni sul traffico marittimo. Sicuramente la Cina ha stipulato un numero eccessivo di contratti per l’importazione di gas, GNL in particolare, non da ultimo dagli Stati Uniti, per creare flessibilità e favorire lo sviluppo di ulteriori progetti di esportazione al fine di evitare un’impennata dei prezzi, e forse per poter diventare un giorno, opportunisticamente, fornitore dell’Europa; tuttavia, Pechino ha anche un altro scopo: quello di poter far fronte a qualsiasi situazione, sia con importazioni via gasdotto sia con forniture interne. Non sorprende che la Cina sia interessata all’espansione della linea D in Turkmenistan e a ulteriori forniture tramite i gasdotti russi, purché sia lei a stabilire le condizioni. Il Turkmenistan resterà certo senza sbocco sul mare, ma in caso di nuove aperture verso Cina, Pakistan/India o Turchia, ci sarebbe una potenziale fornitura supplementare via gasdotto di 50 miliardi di metri cubi l’anno, un volume non indifferente.

Un altro rischio è quello associato al terrorismo, alla scarsa governance e all’instabilità nell’Africa orientale, che potrebbero ostacolare il completamento degli impianti di GNL in Mozambico. Resta poi da vedere se il Venezuela riuscirà a entrare nel mercato del GNL, per esempio attraverso Trinidad.

Sul fronte della domanda, la temporanea ripresa dell’impiego di carbone in Cina probabilmente continuerà, dato che per motivi di sicurezza energetica il paese intende ridurre la dipendenza dalle importazioni di gas.

GNL e transizione energetica

Tutti si chiedono se nelle economie emergenti il GNL tornerà a essere un combustibile sicuro in grado di sostenere la transizione energetica. Per l’Europa il GNL significa sicurezza energetica, ma nei paesi emergenti è per ora sinonimo di inaccessibilità e imprevedibilità. I prezzi nell’ordine dei 10 dollari statunitensi per milione di unità termiche britanniche (USD/Mbtu) hanno riacceso la domanda, per esempio in India. Le economie emergenti dell’Asia che nel 2022 hanno ricominciato a usare carbone o combustibili pesanti per la generazione di energia elettrica dovrebbero tornare al GNL grazie alla promozione del solare, al calo dei prezzi e alla decarbonizzazione dei vari settori. Nel complesso, tuttavia, sussistono delle difficoltà dovute all’aumento dei costi sul lato sia dell’offerta sia della domanda, al problema del finanziamento delle infrastrutture in presenza di tassi di interesse più elevati, all’indebolimento delle valute nazionali nei confronti del dollaro e alle norme europee sulla tassonomia, che limiteranno le attività delle banche dell’UE.

Sebbene si preveda che l’UE si affidi a importazioni di GNL massicce almeno fino al 2030-2035, negli anni 2030 i paesi importatori dell’OCSE potrebbero riuscire a ridurre le importazioni di gas e GNL; ci sarebbero quindi volumi disponibili per accelerare la transizione nelle aree emergenti e garantire prezzi competitivi. Al contempo potremmo assistere a un calo della domanda di gas negli Stati Uniti, situazione che potrebbe consentire volumi d'esportazione ancor più consistenti. In ogni caso, il settore del GNL deve raddoppiare gli sforzi per ridurre le emissioni fuggitive di metano, e l’impegno globale sul metano deve essere preso sul serio: le certificazioni del gas devono essere credibili, standardizzate e scevre da qualsiasi tentazione di greenwashing. Inoltre, anche le normative IMO avranno una certa importanza, e in particolare occorrerà ottimizzare e accorciare le rotte marittime.