Africa e gas

La nuova Eldorado

Grazie alle numerose scoperte e al grande volume stimato delle sue riserve di gas, l’Africa può diventare un attore importante sul mercato mondiale, ma per realizzare tutti i progetti e dispiegare il suo pieno potenziale dovrà superare diversi ostacoli

14 minL

’invasione dell’Ucraina da parte della Russia, paese tra i maggiori produttori di gas al mondo e principale fornitore di gas all’Europa, ha sconvolto profondamente il mercato del gas. Svezzati dal gas russo, i paesi europei hanno iniziato a cercare attivamente fonti alternative, individuando esplicitamente una possibilità nel continente africano, che ha un considerevole potenziale di gas.

L’Africa ha riserve accertate per circa 16mila miliardi di metri cubi (bcm, billion cubic meter), pari ad appena l’otto percento di quelle mondiali. Le sue riserve si concentrano soprattutto in due regioni: in Nord Africa, con Algeria (4500 bcm), Egitto (2210 bcm) e Libia (1500 bcm) a detenerne la maggior parte, e nel Golfo di Guinea, in cui spicca la Nigeria (5760 bcm). Questi quattro paesi attualmente sono anche i principali produttori di gas naturale dell’Africa: l’Algeria produce circa 100 bcm l’anno, seguita da Egitto (70 bcm), Nigeria (42 bcm) e Libia (15 bcm); gli altri produttori di gas del continente sono Guinea Equatoriale (6,7 bcm), Angola (5,6 bcm) e Mozambico (4,6 bcm). Nel complesso, i paesi africani producono circa 260 bcm di gas l’anno, pari al 6,5 percento della produzione mondiale.

Alla luce di questi dati, il continente africano non sembra essere strategico per il mercato mondiale del gas. Ma i numeri possono essere fuorvianti: innanzitutto, non tengono conto di tutte le scoperte su larga scala avvenute nell’ultimo decennio in Mozambico, Tanzania, Senegal, Mauritania ed Egitto, scoperte per la maggior parte ancora in fase di sviluppo. Secondo, nell’Africa sub-sahariana per lungo tempo il gas naturale non è stato considerato altro che un inutile sottoprodotto del petrolio, perché le società petrolifere ritenevano che il mercato locale non fosse in grado di generare una domanda tale da giustificare gli investimenti necessari (nonostante le dimensioni delle popolazioni locali e il loro intrinseco fabbisogno energetico), e che i mercati di consumo (Europa, Stati Uniti, Asia orientale) fossero troppo distanti. Di conseguenza, fino alla fine degli anni Novanta gli investimenti nella ricerca di gas naturale e nello sviluppo dei campi di gas individuati nell’Africa sub-sahariana sono stati molto contenuti. I paesi nordafricani hanno invece iniziato a produrre gas già negli anni Sessanta, approfittando della prossimità del mercato europeo.

Nord Africa

L’Algeria, principale produttore della regione, ha un gasdotto che esporta il gas in Italia e due gasdotti che lo portano in Spagna (di cui uno, però, chiuso dall’ottobre del 2021); il paese dispone anche di quattro terminali di gas naturale liquefatto (GNL) dedicati all’esportazione. Allo stato attuale, tuttavia, tali infrastrutture sono ampiamente sottoutilizzate: infatti, per quanto negli ultimi anni la produzione algerina di gas non abbia visto una grande evoluzione, il consumo interno è in continua crescita, il che automaticamente riduce le quantità disponibili per l’esportazione. Nel 2021 l’Algeria ha esportato circa 55 bcm di gas, contro i 64 del 2010.

Nonostante le sue grandi riserve, la Libia, grande produttore di petrolio, produce una quantità di gas naturale relativamente modesta (14,5 bcm l’anno) e ne esporta solo una parte (4,3 bcm l’anno). Per il paese l’unica possibilità di esportare il proprio gas è un gasdotto che raggiunga l’Italia attraversando la Tunisia, perché l’unico terminale di GNL è stato danneggiato durante la guerra civile del 2011 ed è ancora fuori uso.

Negli ultimi vent’anni l’Egitto è diventato un produttore relativamente importante (oggi produce quasi 70 bcm l’anno, il triplo rispetto all’inizio degli anni 2000), ma la sua produzione è in gran parte destinata al consumo locale (65 bcm l’anno), il che gli consente di esportare all’incirca solo 4 bcm l’anno, cioè tre volte meno di dieci anni fa. Potenzialmente, l’Egitto potrebbe esportare molto di più sfruttando il gasdotto che lo collega a Israele e i suoi due terminali di GNL. Grazie alle recenti scoperte, nel 2022 produzione ed esportazione sono entrambe aumentate in modo sostanziale, e nel 2023 dovrebbero salire ulteriormente consentendo al paese di raggiungere la massima capacità di esportazione.

Golfo di Guinea

Per molto tempo la maggior parte del gas associato prodotto nell’Africa sub-sahariana è stato semplicemente bruciato per flaring, nonostante le disastrose conseguenze ambientali e sanitarie. Si è dovuto attendere il 1999 perché venisse messo in servizio il primo impianto di liquefazione dell’Africa sub-sahariana, in Nigeria, cui sono seguiti quelli di Guinea Equatoriale (2007), Angola (2013) e Camerun (2018), che hanno consentito alla regione di iniziare a monetizzare le proprie risorse di gas. La produzione cumulativa di GNL dell’Africa sub-sahariana ammonta a 36,3 bcm l’anno (il 7,3 percento della produzione mondiale), principalmente in Nigeria (26 bcm l’anno, che fanno del paese il sesto esportatore di GNL al mondo), seguita da Angola (5,5 bcm l’anno), Guinea Equatoriale (3,5 bcm l’anno) e Camerun (1,5 bcm l’anno). Per quanto negli ultimi anni si sia lavorato molto per ridurre il flaring (soprattutto in Nigeria, dove nell’ultimo decennio la quantità di gas bruciato a cielo aperto si è dimezzata), ogni anno in Africa il flaring consuma circa 30 bcm di gas, soprattutto in Algeria (8,6 bcm l’anno), Libia (5,4 bcm), Nigeria (5,3 bcm) ed Egitto (2 bcm): si tratta di più del 20 percento del flaring mondiale (anche se l’Africa produce solo l’8,2 percento del petrolio mondiale).

Da quando sono entrati in funzione, molti dei citati impianti di liquefazione hanno avuto una produzione piuttosto irregolare, in particolare in Angola, dove nei primi anni l’operatività dell’impianto ha dovuto affrontare diversi problemi tecnici; in Nigeria è invece l’instabilità politica del Delta del Niger (il luogo di produzione di petrolio e gas) a causare frequenti interruzioni agli impianti. Nonostante il grande potenziale, le ripetute battute d’arresto hanno ampiamente ostacolato quegli investimenti che avrebbero consentito di aumentare la capacità produttiva, con il conseguente abbandono o il definitivo congelamento di diversi progetti finalizzati alla costruzione di impianti di liquefazione e all’aumento della capacità produttiva degli impianti esistenti. Presso l’impianto di Bonny Island, in Nigeria, è comunque in corso la costruzione del settimo treno di liquefazione, che dovrebbe consentire al paese di raggiungere una produzione di 33,4 bcm di GNL l’anno entro il 2024. Analogamente, il Congo-Brazzaville potrebbe presto (seppur con modestia) entrare a far parte del club dei produttori africani di GNL, grazie alla messa in servizio di un primo impianto di liquefazione (Tango FLNG, con capacità di 0,67 bcm l’anno), prevista per dicembre 2023, cui nel 2025 seguirà un secondo impianto (Marine XII FLNG, con capacità di 2,7 bcm l’anno).

Nuovi potenziali poli produttivi

In Africa, il futuro del GNL sembra essere più promettente altrove che non nelle due storiche aree di produzione del continente. Nei primi anni del 2010 si sono fatte scoperte molto importanti in Mozambico e in Tanzania, e dal 2016 ne sono state fatte altre, seppur minori, al largo di Senegal e Mauritania.

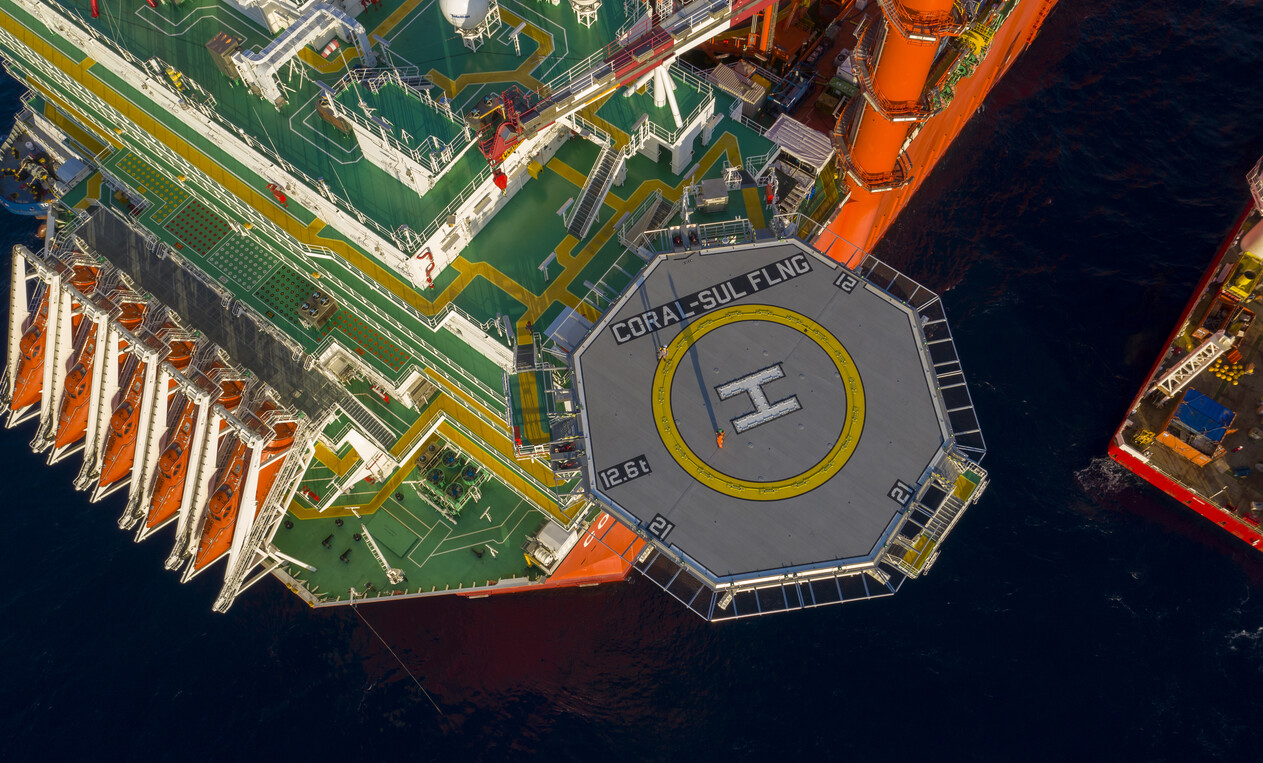

Con risorse sfruttabili paragonabili a quelle della Nigeria, cioè quasi 5.000 bcm in Mozambico e circa 1.500 bcm in Tanzania, entro la fine del decennio l’Africa orientale potrebbe di fatto diventare un attore importante nel mercato mondiale. Pur con diversi anni di ritardo, i progetti iniziano finalmente a sbloccarsi. Nel 2022 Eni ha lanciato il suo primo progetto in Mozambico, l’impianto di GNL galleggiante Coral South (capacità di 3,85 bcm l’anno). Nel 2019 TotalEnergies ha lanciato il progetto per l’impianto Mozambique LNG, che prevede una produzione finale di circa 19 bcm di GNL l’anno, interrompendolo tuttavia nel 2021 a causa dell’insicurezza nel nord del paese, dove si trovano gli impianti di produzione; il progetto potrebbe riprendere nella seconda metà del 2023 per essere completato entro il 2026. Inoltre, Eni ed ExxonMobil dovrebbero a breve lanciare il progetto Rovuma LNG, che prevede la costruzione di due treni di liquefazione per una produzione finale di 22 bcm l’anno.

Il totale dei progetti già approvati o in fase di approvazione ammonta quindi a 46 bcm l’anno, quantità che sarà disponibile sul mercato negli anni a venire. Sul lungo termine la produzione potrebbe crescere ulteriormente e, considerate le risorse in essere, gli operatori contano di raggiungere i 75 o addirittura i 90 bcm l’anno entro il 2030 (in Mozambico più Tanzania). Un tale volume porterebbe la regione a posizionarsi quarta al mondo per capacità di esportazione di GNL, dopo Stati Uniti, Qatar e Australia.

Anche le quantità scoperte in Senegal e in Mauritania, seppur minori, indicano la possibilità per la regione di diventare un hub di esportazione nel prossimo futuro; le risorse di gas di quest’area a cavallo del confine marittimo tra i due paesi sono stimate tra i 1.400 e i 2.850 bcm, e le scoperte continuano. Nel 2018 BP ha approvato l’avvio della fase 1 dello sviluppo del complesso Grand Tortue/Ahmeyim (GTA), che, grazie a un impianto galleggiante, a partire dal 2022 dovrebbe produrre 3,65 bcm di GNL l’anno; è inoltre in via di pianificazione un’altra fase che promette di aumentare la produzione di GNL di altri 3,65 bcm l’anno entro il 2026.

Le sfide da affrontare

Per le numerose scoperte e il grande volume stimato delle sue riserve, l’Africa viene spesso vista come la nuova El Dorado del gas, ma la realizzazione di tutti i progetti per dispiegare il pieno potenziale della regione rende necessario superare diversi ostacoli.

Il primo è di natura finanziaria: nella sola Africa orientale, il costo dello sviluppo di tutte le risorse per i prossimi decenni è stato stimato in diverse decine di miliardi di dollari; assicurarsi clienti è quindi una priorità per gli operatori dei progetti e condizione essenziale per innescare la decisione finale di investimento. In futuro, la produzione dell’Africa orientale dovrebbe logicamente essere destinata all’Asia (Thailandia, Cina, Giappone, India, ecc.), ma probabilmente in concorrenza con gli altri produttori desiderosi di rifornire il mercato asiatico, come Australia, Qatar e, forse, Iran e Stati Uniti. Sebbene tutti questi paesi abbiano in programma di incrementare la propria produzione di GNL, in alcuni casi anche in modo sostanziale, non è certo che la domanda asiatica possa davvero assorbire tutta la loro offerta.

Altro importante problema è la ripartizione della produzione di gas tra mercato mondiale e mercato locale. Per quanto la crescita demografica dell’Africa continui a ritmi elevati e per le popolazioni locali l’accesso all’elettricità (e all’energia in generale) sia ormai una questione determinante per lo sviluppo, le società petrolifere devono sempre più conciliare il proprio desiderio di esportare il GNL (l’opzione più redditizia) con quello dei governi di rifornire il mercato locale e regionale al fine di promuovere lo sviluppo. Le pressioni del governo tanzaniano per dirottare parte della produzione nazionale di gas verso il mercato interno sono tra i principali motivi dello stallo ultradecennale dei progetti di sviluppo dei campi di gas, e incertezze analoghe interessano anche la Nigeria, paese in cui attualmente solo uno su quattro degli oltre 200 milioni di abitanti ha accesso all’elettricità.

Infine, il terzo ostacolo, di natura politica. Tra l’instabilità cronica della regione del Delta del Niger, il moltiplicarsi degli atti di pirateria nel Golfo di Guinea e gli attacchi mortali dei guerriglieri islamici nel nord del Mozambico, l’intera sub-regione è una zona ad alto rischio per le società petrolifere internazionali.